昨天,據日本經濟新聞報道,本田汽車和日產汽車正在準備就可能的合并展開談判,雙方將簽署一份關于新實體的諒解備忘錄。另外,計劃還將三菱汽車也納入新公司旗下。有消息稱最快下周會發布有關可能合并的正式聲明。

目前日產是三菱汽車的最大股東,持有24%的股份。

本田對此表示:各方正在考慮幾種選項,包括合并、資本合作或設立控股公司。

如果新公司成立,從全球市場的銷量來看,今年前六個月,本田、日產和三菱在全球共售出約400萬輛汽車,全年大概是800萬輛的體量,僅次于豐田和大眾,排在全球第三的位置。

其實早在2019年底,就有消息稱日本政府就已經在推動本田和日產兩家公司進行合并談判。只是多種原因一直沒有成功。而這一次,兩家公司開始主動推動促成此事。

背后的原因也很簡單,隨著全球汽車市場的競爭加劇,整個行業都正在經歷一場深刻的變革,特別是電動汽車轉型帶來的挑戰,傳統車企面臨著前所未有的壓力。本田、日產和三菱的合并,目的是通過資源共享、技術協同,增強在全球電動汽車和智能化領域的競爭力,這是一個看起來非常理想的方案。

另一方面,本田和日產在財務上都面臨困境,本田在下調業績和交付指引,日產處境則更艱難,其現金儲備僅夠維持12至14個月,同時還面臨巨額債務負擔,急需尋找到新的出路。

其實日本汽車產業之間的合并重組也并非首次。今年年中,豐田、斯巴魯和馬自達也達成聯盟,共同開發新型發動機,試圖在傳統發動機和電氣化之間找到一條新路徑,從而在全球新能源的浪潮中能殺出重圍。

不斷收縮的市場

電動車企業不斷提升的技術實力和價格競爭力,使得日本車企原先在全球的優勢受到了挑戰。日本汽車的全球生產份額已經從二十年前的20%下降到11%。而以新能源為代表的中國汽車則迅速崛起,已經接近全球汽車制造的近40%。

在中國市場,日系車市場份額已連續多年下滑,逐漸被中國本土車企業取代,這一趨勢也在東南亞、中東和非洲等地區在擴展。

截至今年11月,日系品牌在中國市場中的零售份額只剩下13.7%。而在2020至2023年四年時間里,日系品牌零售份額分別為24.1%、22.6%、20%和17%。

從今年前11月的累計銷量來看,本田汽車為740,399輛,同比下降了30.7%。11月份,本田在中國銷量為7.68萬輛,相比去年同期,銷量下滑了28.01%。本田在中國的單月終端銷量已經連續10個月呈現出同比下滑趨勢。

日產也同樣在不斷下滑。今年前11個月日產汽車為621,713臺,同比下滑了10.53%。其中11月,日產汽車中國的銷量為6.35萬輛,同比下滑15.14%。

在號稱“日本車后花園”的東南亞市場,中國車也在攻城略地。根據彭博社報告,2019年到2024年期間,日本汽車制造商在中國、新加坡、泰國、馬來西亞和印度尼西亞等國的市場份額出現了急劇下降,在泰國和新加坡,日本汽車制造商目前只占市場份額的35%,遠低于2019年的50%。

銷量不振也極大影響了車企的財務數字。根據日產汽車財報,2024年上半財年(2024年4月至9月),日產汽車銷售額為5.98萬億日元,同比下降1.3%;營業利潤為329.1億日元,同比下滑90.2%;凈利潤減少93.5%,至192.2億日元。

考慮到下半年的車市大環境,以及全球范圍內的競爭態勢,日產下調本財年全年的經營預期,銷售收入從14萬億日元下調至12.7萬億日元;營業利潤由原先的5000億日元下調至1500億日元。全球銷售目標也從365萬輛下調至340萬輛。

本田汽車在同期的財報顯示,雖然在日本本土和美國市場表現良好,但中國市場因新能源車價格競爭加劇導致銷量顯著下滑62.4%,僅為38.1萬輛,拖累了汽車業務整體表現。

公司銷售收入從去年同期的9.6萬億日元增長至10.8萬億日元,同比增長12.4%。營業利潤7426.08億日元,凈利潤4946.83億日元,同比下降19.7%。市場激勵增加及中國市場銷售疲軟對整體盈利形成了顯著拖累。

因此本田2025年財務預期中,調整年度利潤為 9500 億日元,較之前預測下降 500 億日元;同時下調亞洲市場銷量,預計集團銷量為 380 萬輛。

另一方面,日系車企也開啟了一攬子收縮性戰略,尤其是在中國市場。比如今年年初就有消息稱,日產將在中國減產50萬輛,也就是約30%的產能。同時,日產宣布全球產能減少20%,全球范圍內裁員9000人、部分高管自愿放棄50%月薪。

本田中國也宣布優化產能,確認今年將關閉7條在華整車生產線中的2條,調整后本田在中國的汽車總產能將由149萬輛縮減為120萬輛。

可能的變數

不過值得注意的是,對于本田、日產和三菱的可能合作,還有一點可能的小變數,是富士康母公司鴻海的攪局。

據日經新聞報道,鴻海瞄準了經營不善的日產,試圖收購其多數股權。如果鴻海的計劃得以實現,本田與日產的合作有可能一切歸零。而鴻海對日產的興趣或加速了日產與本田的合并談判,因雙方均擔心日產被鴻海收購。

鴻海的目標是借助日產進軍電動車領域。電動汽車是富士康“3+3”戰略的一部分,統籌規劃包括新能源汽車、電池等在內的新產業發展。

鴻海一直積極布局電動車,從2005年收購汽車線束企業安泰電業開始,在包括芯片和zheng整車在內的汽車產業鏈多個領域,鴻海都有涉足。

對于日產,也并非是富士康首次對整車生產商產生興趣。2022年,富士康收購美國汽車Lordstown俄亥俄州的工廠,并與其成立合資公司,合作開發基于富士康MIH電動平臺的新車型,并與另一家電動車企Fisker合作制造電動汽車。

雖然富士康一直沒有放棄汽車領域,宣稱有五十多項電動車計劃正在進行,并且先后發布過5款車型,但迄今為止也沒有量產產品上市。

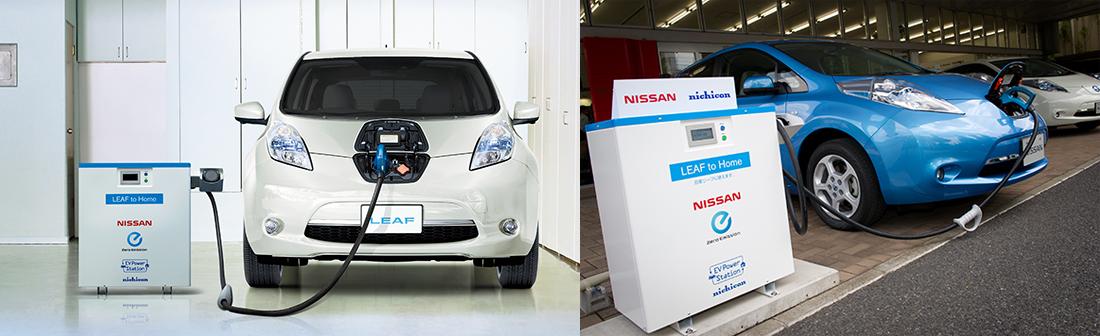

反觀日產,早在2010年就已經在歐美和日本市場推出了聆風,第二年進入中國市場。截至2023年,日產聆風的全球銷量已經突破了100萬輛大關,成為全球首款銷量突破百萬的純電動車。

媒體認為鴻海似乎期望通過對日產的控股直接利用電動汽車領域的相關經驗,包括日產在全球范圍內的渠道、工廠設備等等。不過,與本田合作相比,日產與鴻海合作的可能性低了不少,尤其是本田與日產此前在軟件、電池等電動相關技術方面有過合作基礎。

車云小結

其實從整個產業來看,無論是豐田、本田還是日產,與中國汽車相比,日本汽車涉足電動車的時間都不晚,曾經在電動領域的技術也是有優勢的。

但他們并沒有將這一先發優勢變成整體產業優勢的很重要原因,是為了維護其在傳統的燃油汽車和混合動力汽車領域的利益,所以在電動技術路線上表現得猶豫不決、抗拒甚至傲慢,從而錯失了電動車發展的大好機會。

即便此次本田、日產和三菱的重組成功,成為全球第三大汽車集團,但是針對新能源轉型的經營思維沒有發生實質變化的話,那他們所期待的“聯合對抗特斯拉和中國新能源汽車”,并不會真正實現。最終這個聯盟會繼續和第一名的豐田以及第二名的大眾,去爭奪全球日益萎縮的存量燃油車市場,這才是這個大合并的真正意義。